この記事の要約はこちら

・ペアローンは夫婦それぞれに返済義務があるため、離婚時の手続きが複雑になる。

・家を売却してローンを清算するのが最も簡単な対処法。

・リースバックや賃貸など、状況に応じた代替案もある。

・トラブル防止のため、ローンや費用分担は文書で明確に決めておく。

ペアローンは夫婦それぞれが契約者となるため、離婚時には複雑な問題が表面化する特徴があります。

トラブルを軽減するには、手続き方法や対処法をあらかじめ把握しておくことが重要です。

本記事では、ペアローンの基本事項や離婚時に生じる主な課題、その対処方法などを段階的に解説します。

離婚協議書や公正証書に盛り込みたい項目もまとめていますので、ぜひ参考にしてください。

この記事の目次

ペアローンとは?

ペアローンとは、1つの物件に対して、夫婦それぞれが契約者の住宅ローンを2本組み、互いに連帯保証人となる形態です。

ペアローンには仕組みや種類がいくつかあり、それぞれ返済方法やリスクの負担が異なります。

ペアローンの仕組みや種類を正しく理解しておけば離婚時のトラブルにも備えやすくなるため、詳細をおさらいしていきましょう。

ペアローンの仕組み

ペアローンは、同じ金融機関にて、夫婦それぞれが返済義務を追う独立した住宅ローン契約2本を結びます。

通常の単独ローンは一人の信用力のみが評価されるのに対し、ペアローンの場合は夫婦の総合的な信用力で判断されるため、借入金額を増やしやすいことが特徴です。

それぞれ団信に加入することから、返済中に夫婦のどちらかが死亡した場合、借りていた住宅ローンの返済がなくなり、もう一方の返済が続きます。

住宅名義が夫婦になっていればそれぞれ住宅ローン控除を受けることが可能です。

離婚時にはこのペアローンならではの仕組みや構造の複雑さによるリスクが顕在化します。

ペアローンと他ローン(収入合算)との違い

共働き夫婦が住宅ローンを借りる方法として、ペアローンの他にも、収入合算と呼ばれるローンの契約形態があります。

収入合算は、住宅ローンの契約が1本で、申込者の収入に配偶者や親族の収入を合算して審査を行い、借入金額が決定する仕組みです。

収入合算は連帯債務型と連帯保証型の2つに分けられ、それぞれ金融機関の取り扱いや、責任の範囲が異なります。

連帯債務型

連帯債務型は、夫婦のどちらかが主たる債務者となり、もう一方が連帯債務者となる契約形態です。

借主が2人として扱われ、双方が返済義務を負います。

例えば主たる債務者が夫の場合、夫が完済すれば妻の債務も消滅しますが、夫が滞納した場合は妻に返済義務が生じます。

双方の年収比率や住宅の持ち分割合に応じて、住宅ローン控除の恩恵を受けることも可能です。

離婚時にどちらが家を引き継ぐかで揉める場合、連帯債務を解消するには金融機関の再審査を通過したうえでローンの一本化をするなど、手続きのハードルが高いです。

連帯保証型

連帯保証型は、一方が主債務者となり、もう一方が連帯保証人になる形態です。

名義が一本でシンプルに見えますが、連帯保証人にも支払い義務があるため、リスク自体は連帯債務型と大きく変わりません。

連帯保証人は債務者として扱われないことから、住宅ローン控除や団信の加入ができない点に注意が必要です。

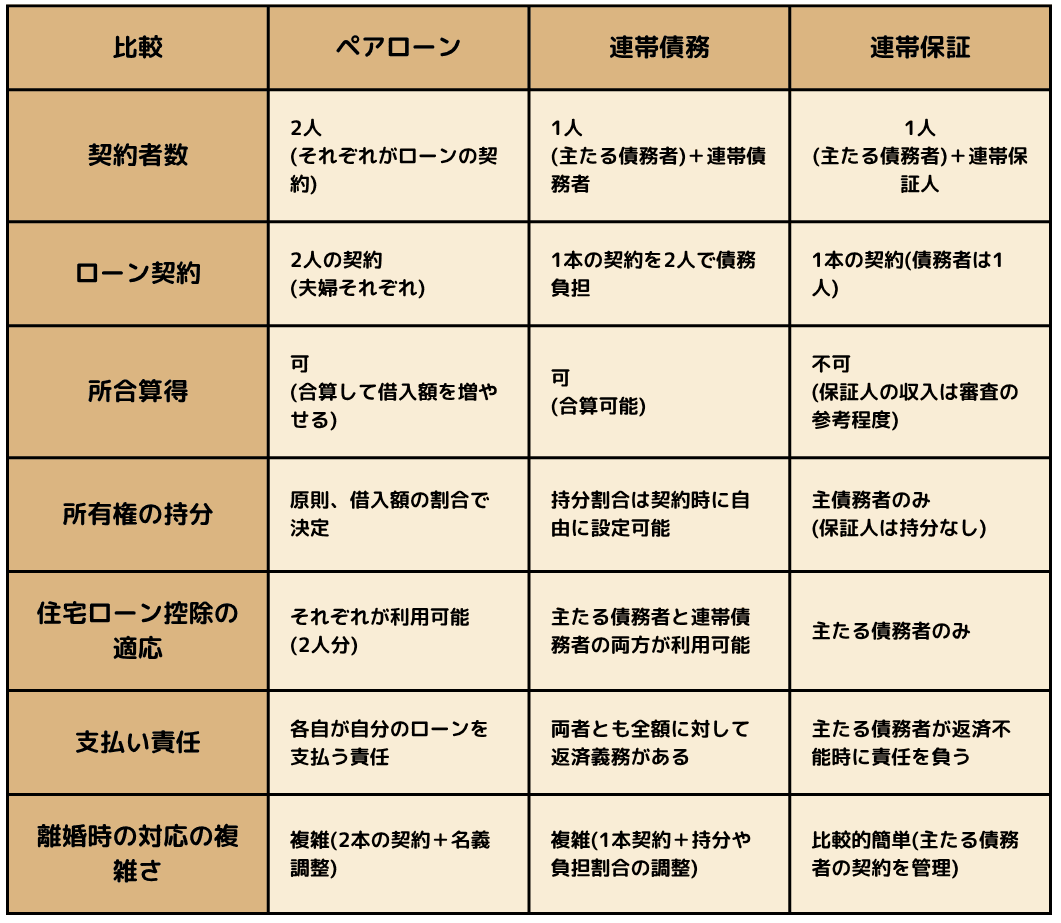

ペアローン/連帯債務/連帯保証の違い

ペアローン、連帯債務、連帯保証の違いは以下のとおりです。

ペアローンは、夫婦それぞれが主債務者として借りているため、実際には2本の住宅ローン契約が存在する点が特徴です。

連帯債務型や連帯保証型は、1本のローン契約の範囲内で責任分担を設定する違いがあります。

離婚時の手続きの複雑さは、ペアローンが最も高くなる可能性があります。

ペアローンのメリット

ペアローンを利用する最大のメリットは、夫婦それぞれの収入を合算して高額な借入ができる点です。

結果的に、より広い住宅や立地条件の良い物件を選ぶ選択肢が増えます。

さらに、住宅ローン控除を夫婦それぞれが最大限に活用できるため、実質的な費用負担を軽減し、単独ローンや収入合算よりも節税につながります。

ペアローンのデメリット

ペアローンのデメリットは、離婚時に手続きが複雑になることです。

ローンの残債や家の所有権など、話し合わなければならない項目がいくつもあります。

ペアローンを続ける場合でも、どちらか一方に返済能力がなくなると、ローンの支払い責任はもう一方が背負わざるを得ません。

万が一ペアローンを解消しなければならなくなったとき、経済的にも心理的にも負担が大きくなりがちです。

離婚時にペアローンが抱える主な問題点

ペアローンは夫婦が共同で責任を負う住宅ローンであるため、離婚時には資産や債務の扱いが複雑化します。

家の所有権がどうなるのか、離婚後に住むのか、売却するのかといった判断を急がされる場合も多いです。

ここでは離婚時にペアローンが抱える主な問題点を6つ解説します。

・どちらが家に住むかでもめやすい

・住宅ローンの名義変更は基本的に不可

・家の売却が難しくなる可能性

・オーバーローン・アンダーローンの問題点

・住んでいない側もローン支払い義務が残る

・一方が滞納するともう一方にも影響

どちらが家に住むかでもめやすい

離婚時、夫婦のうちどちらが家に住み続けるのかは大きな争点になりやすいです。

家の名義を共有しており、家を手放したくない思いと、ローン返済の負担から逃れたい思いが衝突するからです。

仮に片方が住むことに合意しても、もう一方の権利とローン負担が完全に整理されるわけではありません。

そのため、話し合いが長引きやすいポイントとなります。

住宅ローンの名義変更は基本的に不可

金融機関では、基本的に住宅ローンの名義変更が認められていません。

住宅ローンは契約者の収入や勤務先、借り入れ状況などを総合的に審査して、借入金額が決定するからです。

そのため、離婚に伴い一方が家に住まなくなっても、名義の整理ができずにペアローンを継続したまま生活を続ける可能性があります。

離婚後のペアローンの継続はお互いの経済的なしこりを残しかねないため、早めの問題解決が必要です。

家の売却が難しくなる可能性

夫婦が共有名義で購入した家を売却する際には、民法251条により共有名義人全員の同意が必要です。

一方が家を手放したくないと同意しない場合、売却ができず、ペアローンの解消も難航します。

売却できるまで住宅ローンの支払い義務は双方に続くため、話し合いが長引くほど負担が重くなります。

また、その間に不動産の価値が下がり、残債を売却代金で賄えなくなるリスクにも注意が必要です。

オーバーローン・アンダーローンの問題点

離婚後にペアローンで購入した家を売却するとしても、オーバーローンやアンダーローンの問題が出てきます。

オーバーローンとは家を売却してもローンを完済できない状態です。

この場合ローンの残債をどのように処理するかが焦点となりますが、そもそもオーバーローンが見込まれる物件は金融機関の許可がないと売却できないケースにも注意しなければなりません。

一定期間ペアローンを滞納してしまった場合は金融機関と相談のうえ、任意売却ができますが、信用情報に傷がつく可能性があります。

アンダーローンは家を売却してローンを完済したうえに、利益が出る状態です。

夫婦で築いてきた財産は基本的に財産分与で折半されますが、この仕組みを理解していないともめるケースもあるため注意が必要です。

住んでいない側もローン支払い義務が残る

離婚後にどちらかが家を出ていく場合でも、ペアローンを継続する限り、家に住んでいない側も返済義務から逃れられません。

前述のとおりペアローンは契約者双方が返済責任を負うためです。

基本的に住宅ローンは債務者が対象物件に住んでいることが契約の条件に含まれるため、一方が家を出る際には一括返済を求められることもあります。

住まない側は「利用していない住宅に支払いをする」ことに抵抗があっても、法的には免除されるわけではない点に留意が必要です。

一方が滞納するともう一方にも影響

離婚をしても、ペアローンの連帯保証人は離婚相手のまま変わりません。

そのため、一方が滞納すればもう一方にも支払い義務や信用情報への影響が及びます。

相手の滞納を放置してしまうと、たとえ自分が契約した分の住宅ローンを返済していても滞納扱いとなり、最終的には自宅が差し押さえられ、強制的に売却(競売)されます。

離婚後もローンが残っている限りは運命共同体のような状態が続くため、早急な整理と協議を行い、対策を検討することが重要です。

離婚時に検討すべきペアローンの対処法

離婚によってペアローンを解消したい、あるいはやむを得ず維持する場合でも、複数の方法があります。

それぞれの詳細を把握して、最適な選択肢を探しましょう。

・任意売却|残債の処理方法

・リースバックも検討

・どちらかが住み続ける|単独ローンに借り換え

・共有名義のまま賃貸に出す

家を売却する|ペアローンの解消

もっともシンプルな方法が、家を売却して得た売却益で、ペアローンを完済または解消することです。

ただし、家の売却には双方の同意が必要なことや、オーバーローンやアンダーローン状態になることに注意しなければなりません。

任意売却/残債の処理方法

オーバーローンなどで完済が難しい場合、最終手段として任意売却があります。

これはローンを一定期間滞納した状態で、金融機関の同意を得て売却を進める手続きで、売却の価格も金融機関が決める仕組みです。

任意売却をした場合、残債を分割払いで返済できます。

ただしローンを滞納して任意売却に至るため、名義人の信用度が下がり、新たなローン契約やカードの審査に通りにくくなります。

リースバックも検討

家を売却した後でも、そのまま賃貸住宅として同じ家に住み続ける方法としてリースバックがあります。

買主との間で賃貸借契約を結ぶことで、今の家に住める仕組みです。

ただしリースバックの契約には、住宅ローンを完済してアンダーローン状態となること、自宅の名義人全員の同意を得ることなどが必須です。

また毎月相場よりも高い傾向の家賃支払いが発生することや、貸主の合意を得られなければ1年~2年程度の短期間で契約が終了することにも注意しなければなりません。

どちらかが住み続ける|単独ローンに借り換え

どちらかが住み続ける場合は、単独ローンへの切り替えを検討しましょう。

金融機関の再審査に通れば、ローンを一本化して単独名義に切り替えることが可能な場合があります。

一般的に収入や資産の多い方がローンを買い取るケースがほとんどです。

ただしこの場合の金融機関の審査基準は厳しく、収入や信用情報が十分でないと承認を得られません。

また、単独の返済負担が重くなるため、猶予やシミュレーションを慎重に行う必要があります。

住宅ローンの引き継ぎに必要な条件

単独名義でローンを引き継ぎ1本化するには、安定した収入や一定の勤続年数など金融機関が求める要件を満たす必要があります。

離婚によって家計環境が変わることを考慮し、余裕を見た見積を立てましょう。

さらに、離婚によって単身世帯となった場合の生活費や子どもの養育費など、総合的に支出が増えないかも検討が必要です。

親族間売買や買い取りを検討するケースも

夫婦どちらかの実家の土地などに家を立てている場合は、両親などの親族が持ち家を買い取ることも検討されます。

ただし、いわゆる第三者への売却ではないため、金融機関の融資条件が厳しくなる場合もあり、売却額の決定や融資の際に特殊な制限がかかるケースもあります。

どの方法が最適かは、親族全体の資金力やライフプランも考慮して慎重に検討しましょう。

資金計画や税務問題など、専門家と一緒に確認しておくことが適切です。

共有名義のまま賃貸に出す

離婚後、どちらも住まない家を賃貸として貸し出し、家賃収入をローン返済に充当する方法も存在します。

ただし、住宅ローンは用途が住宅購入や借り換えのみのため、賃貸として貸し出す場合は事業用ローンへの借り換えが必須です。

事業用ローンは住宅ローンよりも金利が高いことが一般的で、住宅ローン控除の対象ではありません。

また、賃貸経営には空室リスクや修繕費用などの負担も発生します。

離婚をして夫婦で円滑なコミュニケーションが取れない場合は難しい方法といえます。

離婚協議書・公正証書で決めておくべきこと

離婚時には、住宅ローンや不動産の取り扱いを明文化しておくことが後々のトラブル防止に役立ちます。

協議や口頭での合意だけでは、後になって「言った・言わない」の争いが生じる可能性があるためです。

離婚条件などの合意内容を書面化する方法として「離婚協議書」や、公証役場での手続きにより法的効力を持つ「公正証書」などがあります。

公正証書の作成時には、法律の専門家にも意見を聞くとよいでしょう。

ここでは離婚協議書や公正証書を作成する際に決めておきたい主な項目を解説します。

・家の所有名義と住宅ローン返済の分担

・固定資産税や管理費の扱い

・将来的な売却時の取り決め

家の所有名義と住宅ローン返済の分担

家を共有名義のままにするか、一方に帰属させるかはどちらが住むかにも大きく関わってきます。

財産分与に関わる大きな要素なので、双方が納得できる方法を模索しましょう。

誰がどの割合でローンを負担するのかも明確にしておくことで、後々の滞納リスクや不公平感を抑えられます。

固定資産税や管理費の扱い

離婚後も持ち家を維持する場合、固定資産税や管理費などのランニングコストが継続的に発生します。

これらを誰が支払うのかをはっきりさせておかなければ、不平等感が生まれやすいです。

離婚によって収入バランスも変わりやすいため、数年後に見直す可能性を視野に入れ、定期的な見直し条項を盛り込むのも一つの工夫です。

将来的な売却時の取り決め

今すぐに売却する予定がない場合でも、将来的に住み替えや相続などのタイミングで売却が必要になることがあります。

その際の売却益の分配方法をあらかじめ決めておきましょう。

時間が経つと家の資産価値や負債状況も変化します。

離婚協議書や公正証書に売却時の取り決めを明文化しておけば、後で揉めるリスクを大幅に減らすことが可能です。

ペアローン離婚に関するよくある質問

離婚によりペアローンを解消したいと考えても、実際の手続きや金融機関の対応など、予想外に複雑な手順が発生します。

ここでは、ペアローンを組んでいる夫婦が離婚を検討するとき、よく耳にする疑問とその概要をまとめました。

気になる疑問に一通り目を通して、方向性をつかむきっかけにしてください。

※個々の条件や金融機関の判断によって異なる場合があります。専門家への直接相談も利用して詳細をご確認ください。

Q1:家の名義変更や権利移転は簡単にできる?

Q2:オーバーローンで売却益が出ない場合の対処法は?

Q3:ペアローンを解消せずに離婚するとどうなる?

Q4:離婚後にもう一度住宅ローンを組むことは可能?

Q5:共同名義のローンが残っていると再婚に影響する?

Q1:家の名義変更や権利移転は簡単にできる?

名義が変更できるかどうかは、金融機関の審査次第です。

仮に離婚後の収入が大きく下がっている、信用情報に傷があるといった場合は名義変更が認められないことがあります。

また、不動産登記の変更手続きも必要なので、思った以上に時間と手間、そして費用がかかる点に注意が必要です。

Q2:オーバーローンで売却益が出ない場合の対処法は?

オーバーローンの場合、売却しても残債を完済できません。

そのため、任意売却や無担保ローンへの切り替えなどを検討することになります。

どちらにしても金融機関との調整が必要となるため、早めに相談して債務整理の方法を確保しておくことが重要です。

Q3:ペアローンを解消せずに離婚するとどうなる?

ペアローンを解消せずに離婚する場合、どちらかが滞納した際のリスクは離婚後も残ります。

双方の支払い義務や連帯保証関係が継続している以上、もう一方にも請求が及ぶためです。

また、財産分与の観点からも、ローン残高の負担と所有権の不整合が生じやすく、将来のトラブル要因になります。

Q4:離婚後にもう一度住宅ローンを組むことは可能?

可能ですが、残っているローンの返済状況や借入履歴が審査に影響します。

ペアローンを抜けることができない、任意売却で信用度が下がっているといった場合には、実質的に新たなローンを通すのが厳しくなるケースがあります。

離婚のタイミングや資産状況を踏まえて、将来の住宅購入計画を立てることが賢明です。

Q5:共同名義のローンが残っていると再婚に影響する?

離婚後も共同名義のローンが残っている場合、再婚相手と新居を購入しようとした際にローン審査が厳しくなる可能性があります。

既に支払い義務を抱えているとみなされるからです。

同居を検討する際も、法律関係や家計管理の面で複雑さが増すため、再婚前にペアローンをどう整理するかを検討しておくのが良いでしょう。

ペアローンがある夫婦は離婚前に対処法を把握しよう

ペアローンの存在は離婚時の大きな負担となる可能性が高いため、事前の知識と計画的な対応が重要です。

家を売却してローンを完済するのか、それともどちらかが借り入れを引き継ぐのかによって、求められる手続きやリスクは大きく変わります。

いずれの方法を選ぶにしても、金融機関や専門家との相談を早期に行うことが無駄を減らす鍵です。

また、離婚協議書や公正証書などの法的文書を活用して、将来のトラブルを防ぐようにあらかじめ決め事を明文化しておきましょう。

おすすめの保険相談サービスはこちら!